大した話ではないのですが、自分がこれまでに買った株について、PER、PBR、配当利回りとかを見比べてみると基本的にはバリュー投資派であることに気づいた。

バリュー投資

別名、割安株投資とも呼ばれます。企業価値を分析して利益や資産などの基準に対して割安なものに投資する手法です。企業の本源的価値に対する株式の割安度を重視してますね。因みに、この割安度合いを判断するには市場平均に比べて

- PER(Price Earnings Ratio:株価収益率)が低い

- PBR(Price Book-value Ratio:株価純資産倍率)が低い

- 配当利回りが高い

というのが選択基準です。景気の回復局面などの市場環境が大きく変わる局面において割安な株価が修正されることで大きな利益を得られることが多いのですが、割安に放置されているのは様々な理由が考えられるのでこの再評価される銘柄の発見が腕の見せ所です。

ちなみにバリュー投資の反対の意味合いの投資は…

グロース投資

成長株投資とも呼ばれ、企業の将来の利益成長性を重視し、業績の伸びが期待できる銘柄を探し投資する手法です。成長性を判断する場合、企業の競争力評価や将来の業績予測と共に、現在のROE(Return on Equity:自己資本利益率)の高さなどを基準にすることが多いです。

また、バリュー投資と真逆で

- PER(Price Earnings Ratio:株価収益率)が高い

- PBR(Price Book-value Ratio:株価純資産倍率)が高い

- 配当利回りが低い

とい傾向があります。成功した場合、リターンは非常に大きいですがこちらも目利きが難しいです。

おまけ

PER(Price Earnings Ratio)

株価収益率の意味で、現在の株価は1株当たりの純利益(EPS)の何倍となっているかを数値化することで株価の割安、割高感が判断できる指標です。

PER=株価÷1株当たり純利益(EPS)

EPS=当期純利益÷発行済株式総数

PBR(Price Book value Ratio)

株価純資産倍率となっており、先ほどのPERとは違って株価が企業の1株当たりの純資産に対して何倍かを見ることで割安、割高感を判断することができます。

PBR=株価÷1株あたりの純資産

ROE(Return on Equity)

借金等の負債を除いた純粋な自己資本を利用して、どの程度儲けを出しているかが分かります。従って、パーセンテージが高い程その企業は効率良く資本を回して運営できているという判断が可能です。

ROE(%)=当期純利益÷自己資本×100=EPS÷1株あたりの純資産

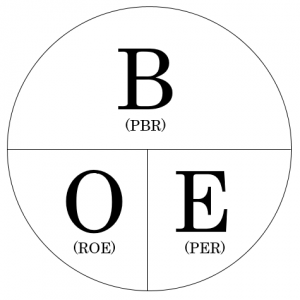

このPER・PBR・ROEは下記の関係が成り立ちます。